듀레이션(Duration)은 채권의 가격이 금리 변동에 얼마나 민감한지를 측정하는 중요한 개념이다. 좀 더 쉽게 말하면, 듀레이션은 채권 투자자가 투자한 돈을 회수하는 데 걸리는 평균 시간을 나타낸다고 생각하면 된다. 이 듀레이션 개념을 이해하려면 먼저 몇 가지 중요한 점을 알아야 한다.

채권이란 무엇인가?

채권은 정부나 회사가 돈을 빌리기 위해 발행하는 일종의 빚 문서다. 채권을 사는 사람은 일정 기간 동안 정기적으로 이자를 받고, 만기가 되면 원금을 돌려받는다. 예를 들어, 만기 채권을 산다면, 그 기간 동안 이자를 받고 만기 후에 원금을 돌려받게 된다.

듀레이션 (Duration)

듀레이션은 채권에서 받는 모든 이자와 원금이 실제로 언제 지급되는지를 가중평균하여 계산한 값이다. 이를 통해 금리가 변할 때 채권 가격이 얼마나 변할지를 예측할 수 있다.

듀레이션의 예

예를 들어, 너에게 만기 채권과 만기 채권이 있다고 가정해보자. 만기 채권은 그 기간 동안만 이자를 받고 원금을 돌려받는다. 반면에, 만기 채권은 그 기간 동안 이자를 받고 만기 후에 원금을 돌려받는다.

듀레이션은 이 두 채권의 평균 회수 시간을 계산한 것이다. 만기 채권의 듀레이션은 거의 그 기간에 가깝다. 반면, 만기 채권의 듀레이션은 훨씬 더 길다. 이는 그 기간 동안 이자를 받기 때문이다.

듀레이션의 중요성

듀레이션은 채권 투자자가 금리 변동에 얼마나 민감한지를 알려준다. 예를 들어, 금리가 상승하면 채권의 가격이 얼마나 떨어질지를 예측할 수 있다. 듀레이션이 길수록 금리 변동에 민감하게 반응한다.

예시:

- 듀레이션이 짧은 채권: 금리가 상승하면 채권 가격이 약 하락할 수 있다.

- 듀레이션이 긴 채권: 금리가 상승하면 채권 가격이 약 하락할 수 있다.

듀레이션 계산 방법

듀레이션은 각 이자와 원금을 받을 때까지의 시간을 가중평균하여 계산한다. 여기서 가중치는 각 이자와 원금의 현재 가치이다.

각 이자와 원금의 현재 가치를 계산한다. 현재 가치를 모두 더한 후, 각 이자와 원금의 지급 시점을 가중평균한다.

듀레이션의 활용

투자자는 듀레이션을 사용하여 포트폴리오의 금리 변동 위험을 관리할 수 있다. 예를 들어, 금리 상승 위험을 줄이기 위해 듀레이션이 짧은 채권을 선택할 수 있다. 이는 금리 변동 시 채권 가격의 변동성을 줄이는 데 도움이 된다.

듀레이션은 채권 투자에서 매우 중요한 개념으로, 금리 변동에 대한 채권의 민감도를 이해하는 데 도움을 준다. 이를 통해 투자자는 더 나은 투자 결정을 내릴 수 있다. 간단히 말해, 듀레이션은 채권 투자자가 투자한 돈을 평균적으로 회수하는 데 걸리는 시간을 나타내며, 금리 변동에 대한 채권 가격의 반응을 예측하는 데 사용된다.

Duration의 종류

Duration은 채권의 가격이 금리 변동에 얼마나 민감한지를 측정하는 중요한 개념이다. Duration은 채권의 가중평균 만기 기간을 의미하며, 금리가 변동할 때 채권 가격이 어떻게 변할지를 예측하는 데 사용된다. Duration이 길수록 금리 변동에 대한 채권 가격의 민감도가 커진다.

Duration이 길수록 채권의 금리 민감도가 크다는 의미이다. 예를 들어, Duration이 긴 채권은 금리가 변할 때 채권 가격이 약 변동한다는 것을 의미한다. Duration은 채권의 만기, 쿠폰 이자율, 현재 가격 등에 영향을 받는다.

Macaulay Duration

Macaulay Duration은 채권의 가중평균 만기 기간을 의미한다. 각 현금 흐름(이자와 원금)의 현재 가치를 가중평균하여 계산된다.

Macaulay Duration 계산 방법

Macaulay Duration은 각 현금 흐름의 현재 가치를 가중평균하여 계산된다. 공식은 다음과 같다:

여기서,

- D는 Macaulay Duration

- t는 각 현금 흐름이 발생하는 기간(연 단위)

- Ct는 각 기간의 현금 흐름(이자와 원금)

- r는 채권의 할인율(또는 시장 금리)

- n은 채권의 만기 기간

Modified Duration

Modified Duration은 Macaulay Duration을 금리 변화율로 나눈 값이다. Modified Duration은 금리가 변할 때 채권 가격이 몇 퍼센트 변하는지를 직접적으로 보여준다.

Modified Duration 계산 방법

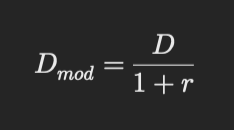

Modified Duration은 Macaulay Duration을 금리로 나눈 값이다. 공식은 다음과 같다:

여기서,

- Dmod는 Modified Duration

- D는 Macaulay Duration

- r는 시장 금리

Duration을 사용하는 이유

Duration은 투자자에게 금리 변동에 따른 채권 가격 변동 위험을 이해하고 관리하는 데 도움을 준다. 투자자는 Duration을 이용해 포트폴리오의 금리 리스크를 조절할 수 있다. 예를 들어, Duration이 긴 채권은 금리 변동에 민감하므로, 금리 상승 위험을 줄이기 위해 Duration이 짧은 채권으로 포트폴리오를 조정할 수 있다.

예시

만기, 쿠폰, 액면가, 시장 금리인 채권의 Duration 계산:

- 각 기간의 현금 흐름을 현재 가치로 할인하여 가중평균을 구한다.

- 해당 Duration 값을 통해 금리 변동 시 채권 가격 변동을 예측한다.

Duration은 채권 투자에서 매우 중요한 개념으로, 투자자가 금리 변동 위험을 관리하는 데 필수적인 도구이다.

'투자심리' 카테고리의 다른 글

| 미국주식 시장시간 및 한국시간 비교 (테이블) (0) | 2024.07.15 |

|---|---|

| 외화 송금 수수료 종류 (0) | 2024.07.02 |

| 미국국채와 TLT ETF (0) | 2024.06.22 |

| 외화 입금계좌 오류시 대처방법 (신한은행) (1) | 2024.06.05 |

| 한국금거래소 금방금방 금 사는 법, 구매 후기 (0) | 2024.04.23 |

댓글