코스피 선물의 이해

주식선물에 있어 옵션은 보험적인 형식이라 할 수 있다고 한다.

국내 코스피 선물을 기준으로 1포인트당 25만 원이 왔다 갔다 하니 코스피 포인트가 3포인트가 움직이면 75만 원을 얻거나 잃을 수도 있다. 코스피 선물은 코스피 포인트가 올라가는 데 베팅하거나 (콜옵션) 떨어지는 데 베팅 (풋옵션) 하는 데 옵션은 베팅한 반대의 콜옵션이나 풋옵션을 걸게 된다. 꼭 선물거래를 하지 않는다고 해도 옵션만 거래할 수도 있다.

그럼 실질적인 코스피 움직임과 콜옵션이나 풋옵션에 실질적인 가격을 보며 비교를 해보자.

기본적으로 코스피 선물은 1포인트당 25만 원이다. (코스피 미니 선물은 이보다 작은 포인트당 5만 원이다.)

현재 코스피 선물 지수가 350이라고 할 때 한 계약을 하기 위해 필요한 돈은 기본예탁금 (500~3000만 원)에 추가로

계약에 따른 증거금이 필요하다. 하지만 위탁증거금률이라는 것이 있어서 계약 전체금액의 일정 부분의 돈만 가지고 거래를 하는 것이다.

예를 들어 전일 기초자산기준가격이 360이라 하면 선물 1 계약을 위해서는

360 x 주문수 1 x 거래승수 250,000 원 x 8.7% = 7,830,000원이 필요하다.

하지만 이 거래의 금액은 8.7%가 아닌 9,000만 원(360 곱하기 25만 원의 한 계약) 이 된다. 이래서 선물 계약이 레버리지라는 말을 한다.

다만 기본 예탁금이 이보다 클 경우에는 기본 예탁금액이 있어야 한다.

이제 코스피 한 계약을 매수했다고 가정해 보자.

선물 한 거래를 매수하고 나면 코스피 지수가 올라 선물지수가 1포인트 올랐다고 했을 때 25만 원의 수익을 얻게 된다. (물론 청산했을 때)

반대로 1포인트가 내려가면 25만원의 손실이 된다. 만약 2 계약, 3 계약을 하게 되면 1포인트당 50만 원 75만 원이 왔다 갔다 하는 것이다.

콜옵션과 풋옵션의 기본 이해

콜옵션과 풋옵션은 레버리지가 큰 선물 거래의 헷지( 베팅방향과 반대방향으로 흘러갔을 때를 위해 보험적인 성격으로 본 거래와 반대방향으로 베팅하는 것) 용으로 만들어졌다고 한다.

콜옵션 매수, 풋옵션 매수

기본적으로 콜옵션 매수를 한다는 것은 해당 행사가(선물지수)로 살 수 있는 권리를 사는 것이다.

예를 들어 코스피 선물 3월 물 370 콜 옵션이라 함은 선물을 370 지수에 살 수 있는 권리를 사는 것이다.

코스피 지수가 현재 350이라 할 때 370 콜 옵션은 현재 지수보다 높음으로 선물 지수를 더 높게 돈 주고 살 이유는 없음으로 370 콜 옵션 자체의 가격은 가격이 높지 않을 것이다. 하지만 선물지수가 오를 수록 370의 콜옵션가격은 370보다 높아질 가능성이 많음으로 옵션의 가격은 올라가게 된다.

반대로 풋옵션 매수의 경우는 팔 수 있는 권리를 사는 것이다.

현재 코스피 지수가 350이면 370으로 팔 권리는 최소 20 포인트(약 25 곱하기 20 = 500만 원) 일 것이다.

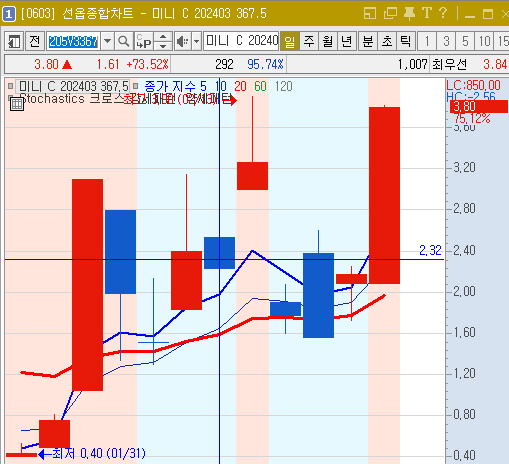

예를 들어 파란선의 날짜(2월 8일)에 지수가 떨어질 것 같아서 코스피선물을 매도를 했다고 하여보자.

그러나 실제로는 그림에서 보듯이 코스피 지수가 올라갔다. 이럴 때의 손실을 줄이기 위해 반대방향인 콜옵션을 헤지용으로 매수한다.

옵션 프리미엄

그렇다면 위의 설명에서처럼 (코스피 선물지수 353일 때) 콜 옵션의 367의 가격은 -15가 되어야 하는가?

그렇지 않다. 시간에 대한 프리미엄이 붙기 때문에 현재 선물지수가 옵션 행사가보다 높아도(더 비싼 금액에 팔아야 하는 옵션이라도) 이 또한 어느 정도의 가격이 형성되어 있다.

만약 코스피 선물 지수가 353에서 상승하면서 더 오른다면 선물 지수가 370의 가격에 도달할 확률도 커짐으로 370 콜옵션의 가격도 상승하게 된다. 만기일이 남았을 때는 만기일 전에 코스피 선물지수가 변할 가능성이 있음으로 일정 가격에 선물지수를 사고 팔 특정한 권리 또한 미래의 불확실한 상황을 일정한 행사가에 확정지는 것임으로 옵션 자체에 가격이 있다. 이것을 프리미엄이라고 한다.

현재지수가 약 353일 때인 2월 8일의 367.50의 콜옵션 가격을 알아보게 되면 해당 파란색의 날짜(2월 8일)에는

약 2.0의 가격을 가지고 있는 것을 알 수 있다.

367.50 콜옵션의 가격이 파란 선 날짜(2월 8일)의 옵션가격이 약 2.0이라는 이야기이다.

2.0이면 한 계약을 매수하기 위해서는 25만 원 x 2 = 약 50만 원을 주고 매수해야 한다. (코스피 미니선물의 경우 5분의 1인 10만 원)

현재 지수보다 더 높은 선물지수를 살 권리를 비싸게 살 권리임에도 50만 원을 주고 매수해야 한다.

이유는 선물 만기 전에 해당 지수가 변할 수도 있기 때문에 시간의 가치가 들어가 있다. 이것이 바로 프리미엄이다.

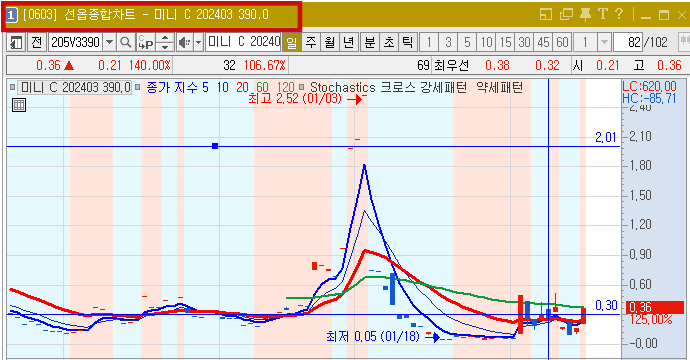

그렇다면 이것보다 더 비싸게 살 금액의 옵션의 가격은 어떻게 형성되어 있을까?

해당 지수가 약 353일 때의 날짜의 390으로 코스피 지수를 매수할 수 있는 콜옵션의 가격은 약 0.3에 형성되어 있었다.

약 7,5000원의 해당 옵션을 구매할 수 있었다. 하지만 위의 코스피 지수가 올라갔지만 만기일이 다가오면서 코스피 선물지수가 390까지 올라갈 확률은 적어짐으로 코스피지수가 올라가도 옵션의 가격 상승폭이 크지가 않다.

위의 코스피 선물이 353에서 361까지 오르면서 367 콜옵션의 가격이 약 2.0에서 3.8까지 약 2배가 된 것에 비해 390 콜옵션의 가격은 만기일이 다가오면서 390까지 오를 가능성은 떨어짐으로 0.3에서 0.36 정도밖에 오르지 않았다.

선물에는 만기일이 존재한다.

3개월마다 코스피 만기가 도래하는 데 3월 물, 6월 물, 9월 물 12월 물 이런 식으로 3개월마다 가지고 있던 계약 포지션을 청산해야 한다.

즉 선물을 매수하거나 매도하여 놓고 계좌에 손익에 관계없이 돈이 많더라도 주식처럼 한 없이 계속 포지션을 가지고 있을 수 없다.

그렇기 때문에 만기일이 많이 남은 콜옵션이나 풋옵션은 해당지수와 먼 행사 가라 하더라도 해당 옵션의 가격은 싸지가 않다. 남은 시간 안에 선물지수가 해당 옵션 방향으로 흘러갈 수도 있기 때문이다. 하지만 만기일이 도래하면 할수록 현재지수와 해당 행사가의 옵션방향과 거리가 먼 옵션들은 가격이 0에 가까워진다.

예를 들어 만기일이 다 되어갈 때 선물 지수가 350일 때 행사가 330의 풋옵션 가는 가격이 0에 가까울 것이다. 만기일이 다 되어 선물지수가 350인데 더 낮은 가격인 330에 팔 옵션은 행사를 할 필요가 없기 때문이다. 마치 차 가격이 350만 원인 데 330만 원에 팔 수 있는 권리를 산 것임으로 이 것을 행사하게 되면 손해를 보기 때문이다.

만기날 같은 지수 (350)이라 할 때 행사가 370의 콜옵션을 들고 있다면 이 또한 행사할 필요가 없음으로 370의 콜옵션을 과거에 얼마를 주고 샀던 가격은 0원에 가까워질 것이다.

(마치 차 가격이350만 원일 때370만 원에 살권리를 산 것처럼)

콜옵션 매도, 풋옵션 매도

이러한 옵션을 파는 것을 옵션을 매도한다고 한다. 쉽게 말해 주식의 호가창에 가지고 있는 주식을 파는 것처럼 옵션거래 호가창에 특정 옵션을 얼마에 매도하겠다고 호가창에 주문을 넣는 것이다. 이것을 누군가 사면 거래는 이루어질 것이다.

하지만 주식과 다른 점은 전에 샀던 가지고 있는 주식을 파는 반면에 옵션이라는 것은 가지고 있는 것을 파는 것이 아니라 일정 금액에 팔아주겠다는 약속을 프리미 어을 받고 이행하는 것이다. 호가창에 파는 금액을 올리고 누군가 그것을 매수한다면 매도한 사람은 만기일 날 해당 옵션을 이행하여야 한다면 약속을 지켜야 하는 것이다.

콜옵션과 풋옵션의 청산 (예시)

콜옵션의 청산

만기일이 되면 해당옵션들은 어떻게 청산이 되는 것인가를 실제 예를 들어보면 쉽게 이해할 수 있다.

현재 코스피 선물지수가 350이라 할 때 행사가 330의 콜옵션은 330에 선물지수를 살 수 있는 권리임으로 이 콜 옵션을 산 사람은 이 옵션을 행사해 330에 선물지수를 산 후 350에 돼 팔면 됨으로 20포인트의 수익을 가질 수 있다. 1포인트당 25만 원임으로 약 20 x 25만 원인 500만 원의 수익이 생기며 여기에서 처음에 330의 콜옵션을 산 돈을 제하면 된다.

반대로 330의 콜옵션을 매도한 사람은 500만 원의 손실에서 옵션 체결을 위해 받은 돈을 제하면 손익이 된다.

370의 콜옵션은 현재가격이 350 임으로 이 옵션을 매수한 사람은 370에 선물을 매수할 옵션은 아무런 가치가 없어지게 됨으로 옵션 가격은 0에 수렴하고 옵션을 매도한 사람에게 옵션을 구매한 비용을 주고 옵션을 행사하지 않게 됨으로 옵션을 산 금액만큼 잃게 된다.

반대로 이 옵션을 매도한 사람은 매수자에게 받은 프리미엄만큼 이익이 생기게 된다.

풋옵션의 청산

현재가격이 350일 때 330의 풋옵션은 역시 현재가격보다 싼 가격에 팔 권리임으로 옵션을 행사하지 않게 되며 이 옵션 매수자는 옵션을 구매한 금액을 잃고 풋 옵션 매도자는 옵션을 판 가격만큼 이익을 챙긴다.

현재지수보다 높은 370의 풋옵션 경우에는 옵션을 구매한 사람은 현 선물지수와 차이인 20포인트만큼 (500만 원)의 이익에서 옵션을 구매한 금액을 제외하고 수익청산이 되게 된다.

반대로 370의 풋옵션을 매도한 사람은 현재지수가 350이더라도 370에 선물지수를 팔아주어야 하기 때문에 20포인트(500만 원)의 손실이 생긴다. 물론 여기에서 옵션을 매도한 가격은 챙기겠지만 만약 만기날 선물 지수가 350보다 더 떨어진 330 등으로 하락하면 해당 옵션 행사가와 현재지수만큼의 손실을 보게 된다.

옵션 매도자의 위험성

이렇듯 옵션을 매수한 사람은 선물지수가 자신이 베팅한 방향 데로 가지 않으면 옵션을 매수한 돈을 잃게 되지만 옵션을 매도한 사람은 해당 옵션의 행사가와 반대방향으로 지수가 흘러가면 손실이 무한 데가 되어버린다.

따라서 대부분 옵션 매도자들은 기관이나 증권사에서 행하는 경우가 많다.

기관이나 증권사들도 바보가 아님으로 이러한 옵션에 위험부담으로 등으로 인해 실제 선물 포인트와 옵션 행사가 차이가 20포 인트라 해서 해당 옵션을 20포인트 더 높거나 20포인트만 낮게 판매하지 않는다. 다시 한번 여기서 프리미엄이라는 말이 나오게 되는 것이다. 시간에 따라 변할 수도 있는 지수에 대해 특정 지수가격에 대한 약속을 이행하여야 하는 것이기 때문에 일정금액을 더 높여서 받게 된다.

그래서 보험이라는 말이 나오는 것이다. 옵션 매수자는 일정금액을 지불하고 지수 변동 가능성이 희박한 옵션에 베팅을 하기도 한다. 변동 가능성이 희박한 행사가에 옵션을 구매한 사람이 하루아침에 어떠한 큰 이변이 생겨 지수가 갑작스럽게 베팅 방향으로 크게 움직이면 옵션 매수자는 큰돈을 벌고 이 옵션을 매도한 기관이나 증권사는 큰돈을 잃기도 한다.

그래서 대부분 개인투자자들은 큰 금액을 선물에 베팅한 후 갑작스러운 이변에 대비해 옵션을 매수하여 갑작스러운 이변으로 인해 큰 손실을 줄일 목적으로 옵션을 구매한다. 하지만 옵션을 매도하는 증권사나 기관들도 바보는 아님으로 이러한 옵션을 푼돈에 내놓지는 않을 것이다. 그리고 해당 행사가와 거리가 먼 옵션들은 만기날이 다가올수록 해당 행사가와 거리가 멀어짐으로 베팅한 반대방향으로 가는 옵션들은 가격이 0에 수렴하며 프리미엄 등을 주고 전에 구매한 옵션들을 가치가 없어진다. 말 그대로 이러한 옵션을 구매한 투자자들은 보험료로 지불한 것이 되어 버린다.

옵션의 거래

이러한 옵션들은 만기일이 다가오기 전에 매수했던 옵션을 다른 사람에게 되팔 수 있다.

만기 전에 옵션이 변하는 변동성을 이용해서 수익을 낼 수도 있는 것이다.

하지만 현재가격과 너무 동떨어진 옵션의 가격은 매수 호가자체가 없을 경우가 있다.

그렇게 되면 구매했던 옵션을 헐값에 라도 팔아야 하는 데 아예 사줄 사람이 없는 것이다.

그러면 만기날 까지 옵션을 들고 있다가 옵션을 구매한 돈을 모두 잃게 된다.

따라서 만기날이 다가오면서 반대방향의 콜 옵션이나 풋옵션은 가격이 0에 가까워지거나 가지고 있는 옵션을 버려야 한다.

'투자심리' 카테고리의 다른 글

| 주식, 선물 매매 심리 (1) | 2024.04.12 |

|---|---|

| 코스피 미니선물 베팅금액 (0) | 2024.02.20 |

| Eurex 야간미국달러선물 거래시간 (0) | 2023.03.13 |

| 코스피 선물과 미니선물 (0) | 2023.01.19 |

| 금거래 (증권사에서 금 사는법) (0) | 2023.01.09 |

댓글