코스피 선물

코스피(KOSPI) 200 선물은 코스피 지수에 따라 연동되는 것으로 코스피 선물 지수 1포인트마다 25만 원씩 움직이는 것이다.

만약 매수 포지션에 한 개의 계약을 매수했다면 선물지수가 1이 올라갈 때마다 25만원의 수익이 생긴다. (코스피 지수와 다름)

코스피 지수가 상승하면 선물가격도 상승하고 코스피 지수가 하락하면 코스피 선물 가격도 하락한다.

예전에는 이게 선물지수 1 당 50만원이었다. 이제는 1포인트 당 25만 원이라는 것이다. 10 포인트면 250만 원 20 포인트면 500만 원이다.

즉 코스피 선물지수가 1포인트 왔다갔다 할 때마다 25만 원이 왔다 갔다 하는 것이다.

하단 호가 창에 보이는 호가 차이의 단위가 0.05인 데 0.05당 12,500 원인 것이다.

코스피 미니선물

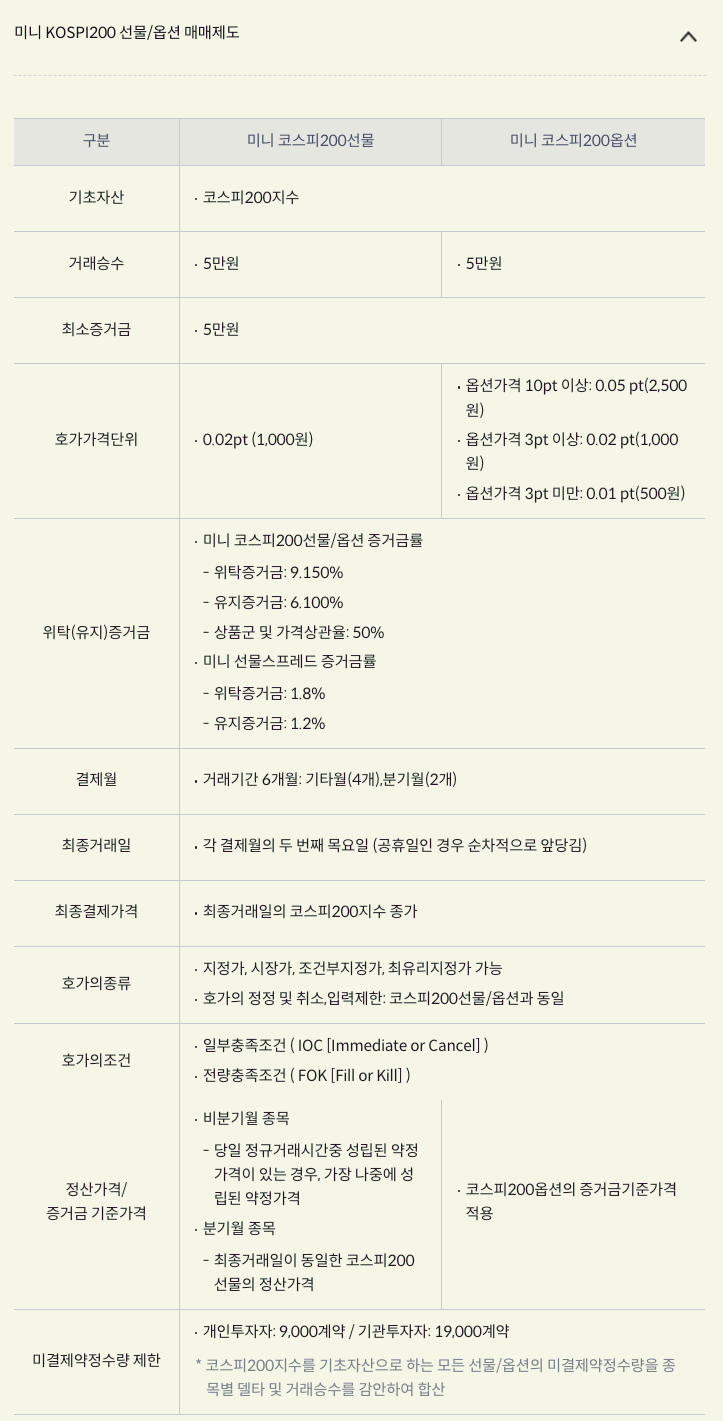

이처럼 코스피 선물은 1포인트당 25만원이지만 코스피 미니의 경우에는 1포인트당 5만 원이 왔다 갔다 한다.

거래단위를 5분의 1로 줄인 것이다.

코스피 미니의 주문 창을 보면 호가 단위가 0.02인 것을 알 수 있고 이는 1,000원의 차이이다.

기본예탁금, 위탁증거금

코스피 선물 거래를 하기 위해서는 계좌만 연다고 선물지수 1포인트당 25만원 , 5만 원 하는 선물시장에 바로 참여할 수 없다.

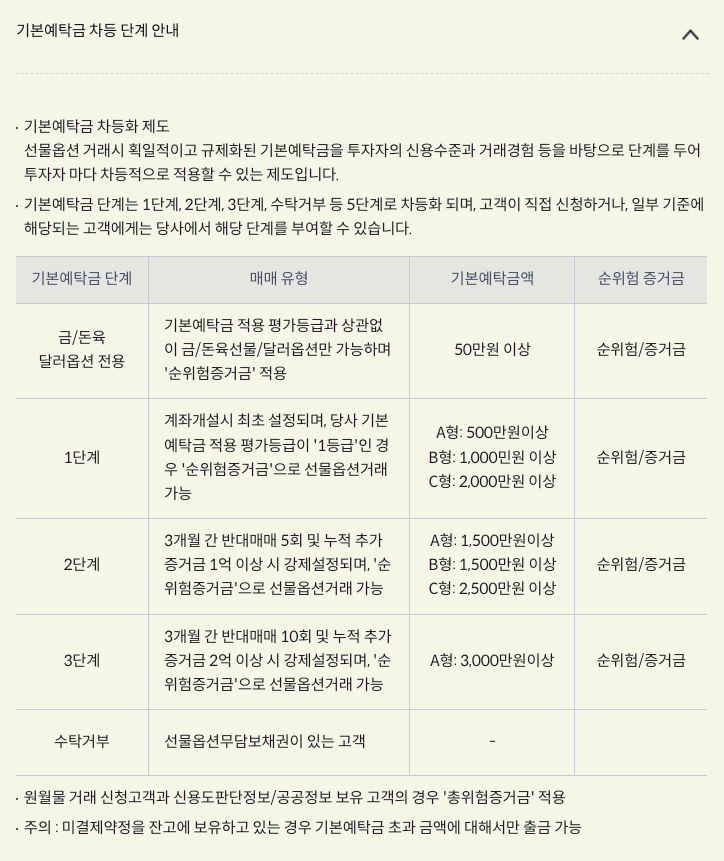

기본 예탁금이라는 것이 있어 거래경험과 신용기준 등을 바탕으로 하는 기본 예탁금이 주식통장에 있어야 한다.

단계에 따라 50만원에서 3000만 원까지 이며 예탁금이 있더라도 선물시장 온라인 교육 등이 이루어져야 선물시장에 참여할 수 있다.

또한 선물거래는 레버리지 거래이다. 1포인트당 25만 원으로 잡으면 코스피 선물지수가 315포인트라면 315x25 = 7875. 약 7,875만 원이 있어야 코스피 지수에 해당하는 전체금액이라 할 수 있을 것이다.

위탁증거금이란 이 전체금액에 대한 증거금률이라 할 수 있다. 코스피 선물의 경우 7,875만원의 9.15%인 720만 원이 위탁증거금로 유지가 되어야 한다.

예를 들어 7,875만원이 있다면 코스피 지수가 315포인트일 때 매수 포지션에 진입했다면 포인트가 0포인트 되어도 온전히 자기 금액의 손실만 있는 것이다. 그러나 예탁금이 500만 원인 상황을 기준으로 매수포지션에 진입 후 코스피 포인트가 20포인트가 하락한다면 500만 원이 0원이 되어버린다. 예탁금이 전체 지수에 해당하는 금액에 못 미침으로 지수가 원하는 방향과 반대방향으로 가면 투자한 모든 돈의 손해가 될 수도 있다. 주식처럼 기다릴 수 있는 것이 아닌 것이다.

게다가 결제월이라는 것이 있어서 해당 결제월의 두번 째 목요일까지 모든 포지션이 자동 청산된다.

반대로 매도 포지션에 있을 경우에는 선물지수(코스피)가 하락하면 이익이 되겠지만 코스피 지수가 상승한다면 예탁금이 아무리 많아도 손해는 무한대가 되는 것이다. 아무리 예탁금이 많고 통장에 돈이 많아도 지수가 올라가는 만큼 포인트당 25만 원(코스피선물), 혹은 5만 원(미니선물) 손해가 된다.

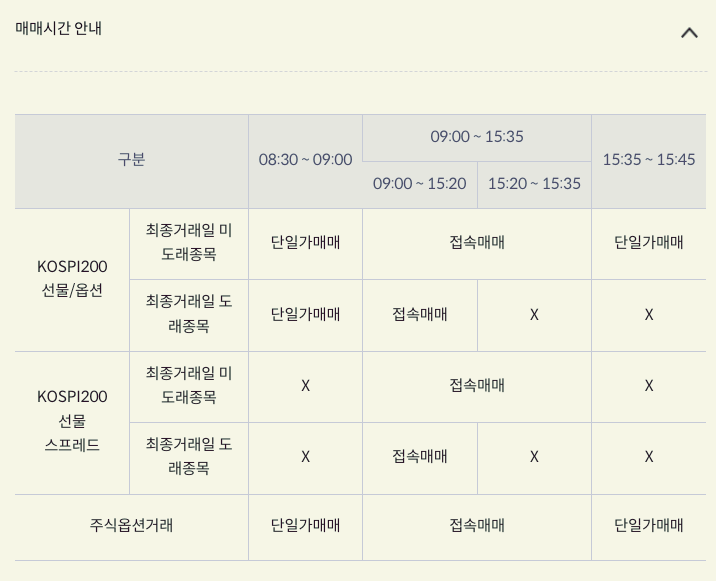

거래시간은 일반 주식시장 시간과 비슷하며 야간 선물옵션이라는 제도도 있어서 야간에도 이 선물 포인트가 움직인다.

'투자심리' 카테고리의 다른 글

| 옵션거래의 이해(주식선물) (0) | 2024.02.19 |

|---|---|

| Eurex 야간미국달러선물 거래시간 (0) | 2023.03.13 |

| 금거래 (증권사에서 금 사는법) (0) | 2023.01.09 |

| 외국환 매입/예치 증명서 발급방법 (신한은행- 외화입금증명서) (0) | 2023.01.06 |

| 쏠어플로 예금적금 가입하기 (연 4.95%) (0) | 2022.11.30 |

댓글