원천징수 의무

소득을 지급할 때 세금을 떼어내고 주는 것을 원천징수라고 한다.

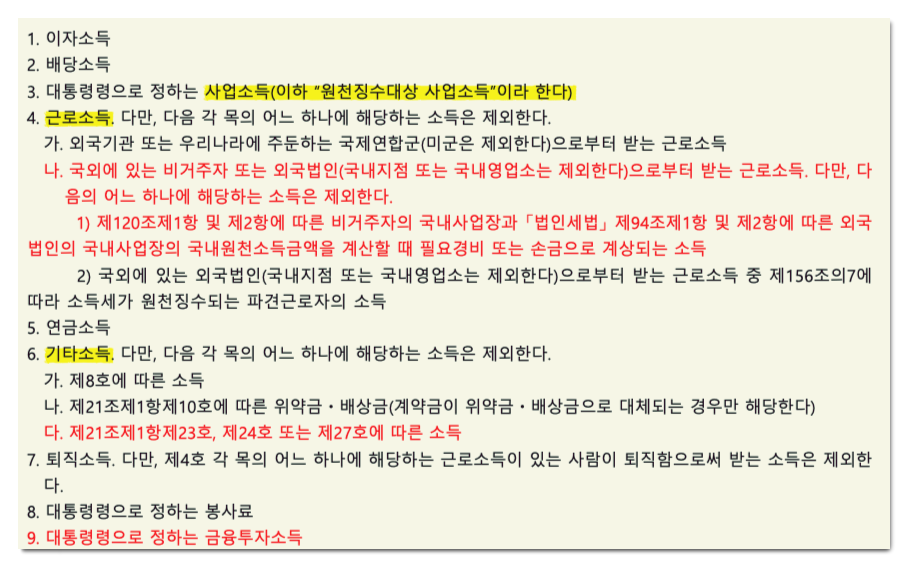

소득세법 127조에서는 원천징수 의무를 두고 다음의 이자소득, 배당소득, 사업소득, 근로소득, 연금소득, 기타 소득, 퇴직소득 등 을 지급할 때에는 소득세를 원천징수하고 소득을 지급하게 되어 있다.

근로소득과 마찬가지로, 사업소득과 기타소득을 지급할 때에도 세금을 떼고 주게 되고 소득을 사업소득으로 보냐, 기타 소득으로 보냐에 따라서 원천징수 세율이 다르게 된다.

소득세법에서 말하는 사업소득, 기타 소득은 법에 정해져 있지만 실제로 지급할 때에는 비슷한 성격의 소득을 개인의 상황에 따라 사업소득으로 판단할 수도 기타 소득으로 판단할 수도 있기 때문에 홈택스 등에서 원천징수된 소득 내역을 확인하면 기타 소득으로 지급되었는지 사업소득으로 지급되었는 지를 확인할 수 있다. (원천징수된 소득세 내역 확인방법)

사업소득과 기타 소득의 원천징수 세율

소득세법 129조에 의해 원천징수대상인 사업소득에 대해서는 3%, 기타 소득에 대해서는 20%의 원천징수 세율을 적용하게 된다.

그리고 지방세법에 따라 지방소득세도 원천징수하게 되는 데 지방소득세의 세율은 종합소득세 세율의 10분의 1과 같기 때문에

원천징수된 소득세에서 10분의 1을 추가로 원천징수하게 되어 보통 사업소득의 경우에는 3.3%, 기타소득에 대해서는 22%를 원천징수하게 된다.

기타 소득의 원천징수

기타소득의 경우에는 소득세법 37조에 따라 총소득에서 필요경비를 빼준 금액에 세율을 적용한다.

기타 소득의 필요경비계산은 소득세법 시행령 87조에 따라서 60~80%까지 인정이 되며 소득금액에서 필요경비를 뺀 나머지 금액에 대하여 22%의 세율을 적용하게 된다.

필요경비를 60% 적용할 경우 소득금액의 40% 가 과세금액이 되고 이에 원천징수세율 22% (20%+2%지방세 원천징수포함)을 적용 하면 0.4X 0.22 하여 = 0.88 약 8.8%가 되는 것이고 기타 소득의 원천징수 세율은 20%이지 8.8%가 아니다.

사업소득의 원천징수

반면 사업소득의 원천징수는 필요경비의 계산 없이 3%를 적용한다. (지방소득세 0.3% 추가공제하여 총 3.3%)

이때 업종 구분 코드가 있는 데 이는 소득을 지급받는 사람이 사업자가 아니라도 94로 시작하는 코드는 기타 자영업 코드로 고용관계없이 독립된 자격으로 고정 보수를 받지 않고 실적에 따라 수당 또는 대가를 지급받는 업종을 말한다.

이는 후에 종합소득세 신고 시 같은 코드를 넣어서 신고가 가능하며 사업소득으로 신고가 가능하다.

원천징수에 있어서는 기타 소득에 해당될 때와 사업소득에 해당될 때의 원천징수율이 다를 뿐만 아니라 후에 종합소득세 신고나 연말정산 시에 소득계산 방법이 다르게 되며 또 기타 소득과 사업소득에 따라 의무와 책임, 권리 등이 다르게 된다.

특히 회사에서 일을 하면서 3.3%의 원천징수가 적용된 소득을 받고 있다면 근로자나 노동자 신분이 아닌 개인사업자 신분으로 소득을 지급받고 있는 것이다. 물론 일을 한다는 것만으로 누구나 근로자 신분이 될 수 있는 것은 아니지만 회사 입장에서는 근로기준법 등이 적용되는 근로자 신분이 아닌 개인사업자 신분으로 계약을 맺게 되는 것임으로 회사에게 지어지는 책임이 다를 수 있다.

'세금정보' 카테고리의 다른 글

| 1세대 1주택 양도소득세 비과세 조건 (2022년 5월 9일 개정) (0) | 2022.08.30 |

|---|---|

| 부가가치세 영세율과 면세(사업자가 납부하지 않는 부가세) (0) | 2022.08.19 |

| 현금영수증 발급의무 기준 (금액기준,과태료) (0) | 2022.08.18 |

| 양도소득세의 개요 (소득세법) (0) | 2022.08.11 |

| 지방세(자동차세,주민세,재산세) 카카오톡 전자송달 세액공제, 자동납부 (0) | 2022.07.26 |

댓글